相続手続きの必要性は?しないとどうなる?

ご家族が亡くなると、ご葬儀や法要のほか、各種書類手続きが必要になります。中でも遺産相続手続きは、期限内に様々な必要書類を集めて手続きを行う必要があり、時間も手間もかかる大変な手続きとされています。

忙しいからとつい後回しにしたくなってしまうかもしれませんが、この相続手続きを怠るとどうなってしまうのでしょうか?

結論、遺産相続手続きをしなかった場合でも、基本的にはすぐに罰則が発生することはありません。※

一方で、相続手続きをしないと、財産が故人様(被相続人)名義のままの状態になり、預貯金の払い戻しができなかったり、不動産の売却ができなかったりといった問題が発生します。故人様が遺した財産を正しく受け継いでいくためにも、期限内に相続手続きを完了させる必要があります。

※2024年4月からは相続登記(不動産の名義変更)が義務化され、登記せずに期限が過ぎると10万円以下の過料が科されます。

【フローチャート付き】相続手続きの全体的な流れ

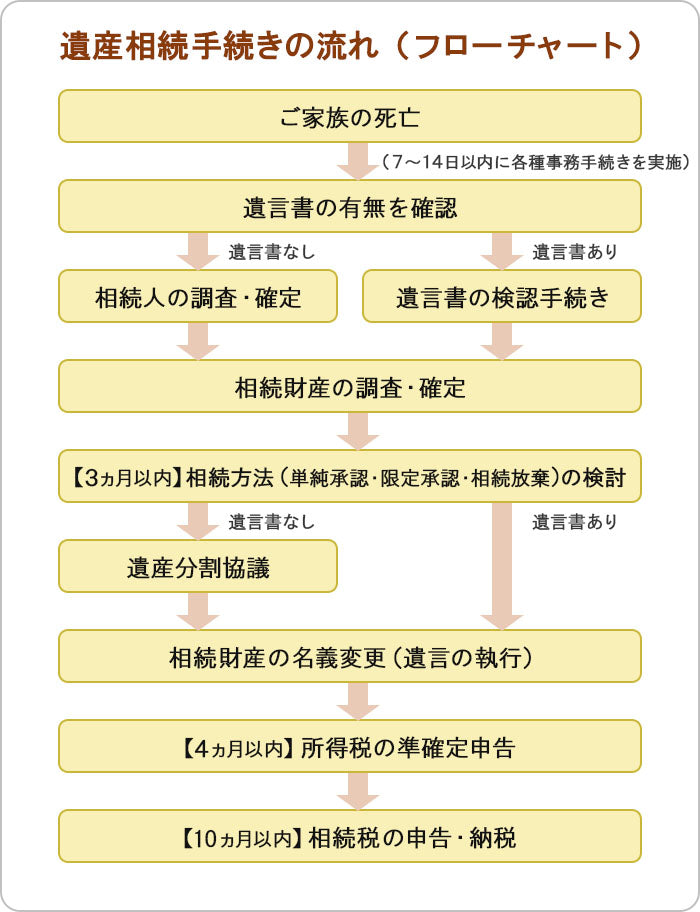

まず初めに、遺産相続手続きの全体的な流れを、フローチャート付きでご紹介いたします。

遺言書の有無や相続額によっても必要な手続きは変わってきますが、大まかな流れは【①遺言書の有無の確認→②相続人の確定→③相続財産の確定→④遺産分割協議→⑤相続財産の名義変更→⑥相続税の納付】の6ステップになります。

相続税の申告がある場合には、これらすべての手続きを、ご家族が亡くなってから10ヵ月以内に完了させる必要があるほか、相続手続きの前には、死亡届や世帯主変更届の提出などの各種事務手続きも行う必要があります。

遺産相続手続きの全体的な流れは、以下のフローチャートをご参照ください。

手続きのやり方は?期限・必要書類も解説

この項目では、亡くなってからすぐにやるべき事務手続きも含めて、遺産相続手続きの期限や必要書類など、具体的なやり方を流れに沿って詳しく解説いたします。

一つでも必要書類が欠けていると再申請が必要になってしまいますので、段取り良く進めるためにもしっかり確認しましょう。

1.亡くなってから7日~14日以内に行うべき手続き(事務手続き)

2.亡くなってから3~4ヵ月以内に行うべき手続き

- 【なるべく早く】遺言書の有無の調査・検認

- 【なるべく早く】相続人の確定

- 【なるべく早く】相続財産の確定

- 【なるべく早く】遺産分割協議

- 【3ヵ月以内】相続方法(単純承認・限定承認・相続放棄)の検討

- 【なるべく早く】相続財産の名義変更・換金など

- 【4ヵ月以内】所得税の準確定申告

3.亡くなってから10ヵ月以内に行うべき手続き

※クリックで該当項目に遷移します。

亡くなってから7日~14日以内に行うべき手続き

亡くなってすぐの段階では、まずはご家族が亡くなったことを市区町村へ届け出るための手続きを行い、その後、年金や保険といった故人様名義サービスの公的手続きを行う必要があります。

流れに沿って以下に解説いたします。

【7日以内】死亡届・埋火葬許可申請書の提出

ご家族が亡くなると、病院の医師から「死亡診断書(医師が記入)」と「死亡届(届け出人が記入)」がセットで渡されますので、役所に置かれている「埋火葬許可申請書」とあわせて必要事項を記入し、7日以内に役所へ提出します。問題なく受理されると、納骨を行うために必須となる「埋(火)葬許可証」が発行されますので受け取ります。

ただし、近年は葬儀社が一連の手続きを代行し、遺族は許可証のみを受け取るパターンが一般的です。

【手続き先】

故人の本籍地または死亡地、届出人の居住地の市区町村役場

【必要書類】

死亡届、埋火葬許可申請書

【10日または14日以内】年金受給停止手続き

故人様が年金受給者だった場合は、受給停止手続きが必要になります。この手続きを怠ってしまうと、本来もらえないはずの年金を受給することになり、不正受給と見なされますので気を付けましょう。

ただし、マイナンバー登録済みであれば手続きは不要となり、死亡届の提出時点で完了となります。

【手続き先】

年金事務所または年金相談センター

【必要書類】

年金受給権者死亡届(報告書)、年金証書、死亡の事実を明らかにできる書類(死亡診断書コピーや、死亡の記載がある戸籍など)

【14日以内】各種保険の資格喪失手続き

日本では、国民全員に対して公的な医療保険に加入する義務(国民皆保険制度)が定められています。加入していた方が亡くなった場合は、加入先(国民健康保険、社会保険、後期高齢者医療制度、介護保険)に応じて、保険の資格喪失手続きと保険証の返却を行う必要があります。

【手続き先】

- 故人の居住地の市区町村役場(国民健康保険・後期高齢者医療制度・介護保険の場合)

- 加入先の保険組合(社会保険の場合)

【必要書類】

資格喪失届、保険証、死亡の事実を明らかにできる書類(死亡診断書コピーや、死亡の記載がある戸籍)など

【14日以内】世帯主の変更届の提出

故人様が世帯主だった場合は世帯主が変更になりますので、世帯主変更届が必要です。ただし、次に世帯主になる方が明瞭な場合や、世帯に誰も残っていない場合などには手続きは不要となります。提出が遅れてしまった場合、5万円以下の過料が課せられる場合もありますのでご注意ください。

【手続き先】

故人の居住地の市区町村役場

【必要書類】

世帯主変更届(住民異動届)、届出人の本人確認書類、印鑑、委任状など

亡くなってから3~4ヵ月以内に行うべき手続き

葬儀が終わると、故人様の財産を配偶者や子が受け継ぐための相続手続きが本格的に始まります。相続放棄・限定承認の検討は3ヵ月以内、準確定申告・納税は4ヵ月以内と期限が定められており、それまでに必要な手続きも様々ありますので、以下に詳しく解説いたします。

【なるべく早く】遺言書の有無の調査・検認

遺産相続は、基本的に遺言書があるかどうかで流れが変わってきますので、まずは遺言書の有無を確認するところから始めます。遺言書がある場合には、遺言に沿って相続人を決定して遺産を分ける形になりますが、遺言書がない場合には、誰が相続人になるかの調査から始める必要があります。

遺言書を探す際は、まずは故人様が重要書類を保管していそうな場所(遺品や金庫、入院先の病院や施設等)を探すほか、最寄りの公証役場での遺言検索や、法務局への遺言保管確認なども活用しましょう。

※もし遺産分割が終わった後に遺言書が見つかった場合には、再度協議が必要になることもあり手間がかかりますので注意が必要です。

遺言書にはいくつか種類があり、代表的なものは以下の3種類になります。もし公正証書遺言以外の遺言書が見つかった場合には、偽造・変造を防止するため、すぐに家庭裁判所で「検認」と呼ばれる手続きが必要です。

遺言書の検認前に勝手に開封したり、検認をせずに遺産相続手続きを進めてしまうと、5万円以下の過料が派生する可能性がありますのでご注意ください。

- 自筆証書遺言…遺言者本人が自筆で作成した遺言

- 公正証書遺言…遺言者が公証役場で遺言の内容を口述し、公証役場で公証人に作成してもらった遺言

- 秘密証書遺言…遺言の内容を秘密にしたまま、遺言の存在のみを公証役場で公証人に証明してもらった遺言

【手続き先】

- 公正証書遺言の検索等:公証役場

- 自筆証書遺言の保管確認:法務局

【費用】

- 公正証書遺言の検索:0円

- 公正証書遺言の閲覧:1回につき200円

- 公正証書遺言の謄本請求:1ページにつき250円

- 遺言書保管事実証明書の請求(自筆証書遺言の保管確認):1通につき800円

【必要書類】

故人の死亡及び相続関係がわかる戸籍謄本(故人の戸籍謄本や除籍謄本)、本人確認書類等

遺言書の検認手続きの流れ

遺言書の検認手続きは、主に以下の5ステップになります。

- 検認の申し立てに必要な書類を集める

- 家庭裁判所に検認の申立てをする

- 検認期日の日程を調整する

- 検認期日に、必要書類を持参して家庭裁判所で検認を行う

- 検認済証明書を受け取る

検認当日は相続人全員が立ち会う必要はありませんが、申立人は必ず立ち合いが必要になりますので気を付けましょう。検認が終わったら、検認済証明書を受け取って完了となります。

【手続き先】

家庭裁判所

【費用】

- 収入印紙800円分

- 連絡用の郵便切手

※検認の申し立てを郵送で行う場合は、必要書類と収入印紙(申立書に貼付)、連絡用の郵便切手(相続人の人数分)を用意して送付します。

【必要書類】

遺言書、遺言書の検認申立書、故人の死亡及び相続関係がわかる戸籍謄本(故人の戸籍謄本や除籍謄本)など

【なるべく早く】相続人の確定

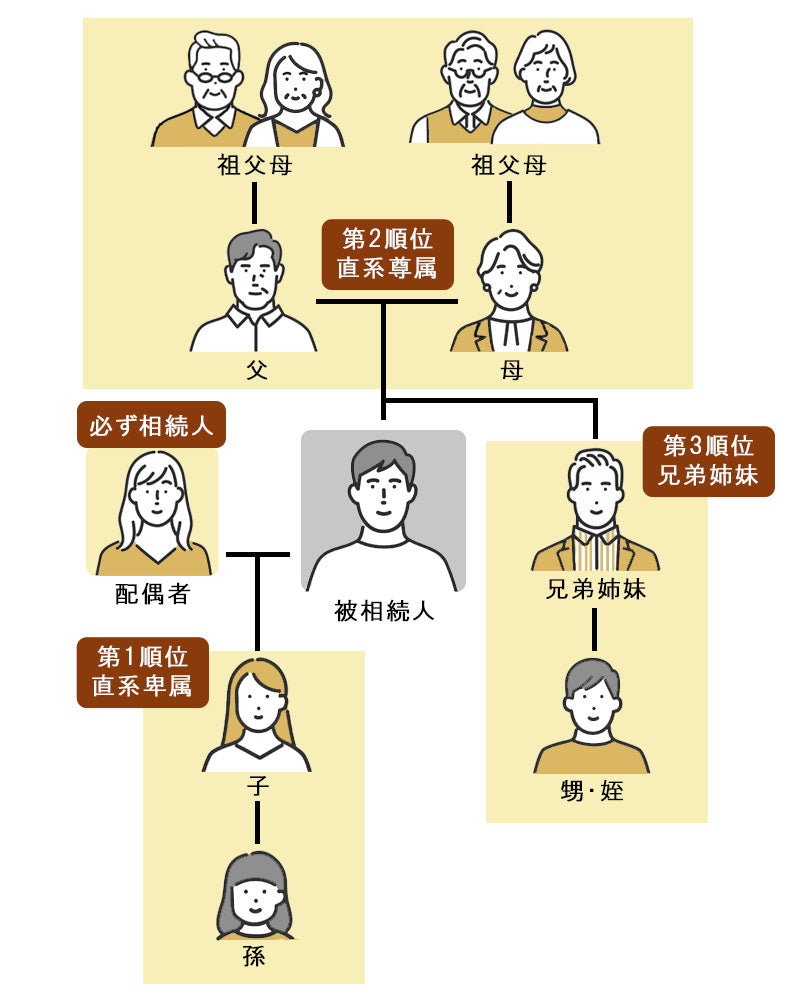

もし遺言書がない場合には、まず初めに相続人の調査を行い、誰が相続人となるかを決める必要があります。相続人は誰でもなれる訳ではなく、以下の図のように、法律によって相続人の範囲と順位が定められています。

【手続き先】

故人の本籍地の市区町村役場窓口

【費用】

- 戸籍謄本 1通450円

- 除籍謄本や改製原戸籍謄本 1通750円

【必要書類】

故人が生まれてから死亡するまでのすべての戸籍謄本(除籍・改製原戸籍・現戸籍)、相続人全員の戸籍謄本

必要書類の取集の流れ

相続人調査における必要書類の収集は、まずは故人様が亡くなった際の戸籍謄本を取得し、そこに記載されている1つ前の本籍地を遡る形で、段階を踏んで書類を手配していく流れがおすすめです。

以下に、2段階に分けて書類を集める流れをご紹介します。

1.故人様が生まれてから亡くなるまでの連続した戸籍を収集する

まず最初に必要になるのは、故人様が生まれてから亡くなるまでの戸籍(戸籍謄本・除籍謄本・改製原戸籍)です。これらを集めることで、被相続人である故人様から相続を受ける権利を持つ人を確認することができます。

2.法定相続人を確定させ、相続人全員の戸籍を収集する

集めた故人様の戸籍をもとに、法定相続人を確定させます。故人様の配偶者は必ず相続人となり、次いで相続順位が高い方が法定相続人として遺産を受け取る権利があります。子(子が死亡している場合には孫やひ孫)が第1順位、故人様の父母または祖父母が第2順位、兄弟または甥・姪が第3順位となります。

【なるべく早く】相続財産の確定

相続人が確定したら、次は故人様の総財産を調査して、相続財産を把握する必要があります。調査に漏れがあると、借金も含めて相続してしまう、遺産分割協議をやり直さなければならないなどトラブルが発生する可能性もありますので注意しましょう。

調査対象となる財産は、預貯金、有価証券、不動産、動産(貴金属など)、知的財産権(著作権など)、負債など様々な種類があり、財産に合った調査方法を選ぶ必要があります。調査で判明した相続財産は、遺産目録として書面でまとめておくと、後々参照できて便利です。

財産調査の流れ(4ステップ)

財産調査は、主に以下の4ステップで進めていくとスムーズに行うことができます。具体的な調査方法も含めて解説いたします。

【ステップ1】預貯金の調査

預貯金の取引履歴をたどることで、他の財産情報も把握することができるため、まず最初に金融機関の預貯金を調査するといいでしょう。

調査の際は、通帳やキャッシュカード、金融機関から届いた郵便物、スマートフォンやパソコン(インターネット口座)を頼りに、使用していた金融機関を特定します。相続開始時の預金残高が相続税申告の基準になるため、残高証明書の発行依頼も行っておきましょう。

【ステップ2】負債の調査

もし借金等の負債があり、プラスの財産よりもマイナスの財産が上回る場合には、「相続放棄」を行うことで、一切の財産や権利を受け継がないこともできます。この相続放棄は、相続が開始したことを知ってから3ヵ月以内に手続きをする必要がありますので、なるべく早めの段階で行っておくと良いでしょう。

【ステップ3】不動産の調査

不動産は、土地の正確な評価額を出すまでにはある程度時間がかかるため、こちらも早めに着手しておくと安心です。

不動産の調査は、まず自宅や貸金庫などに、売買契約書や権利証などの関連書類がないかを確認する形で行います。不動産がどこにあるか分からない場合は、市区町村に対して「名寄帳(なよせちょう)」の請求をすることで、亡くなった方が所有していた不動産を一覧で把握することができます。

【ステップ4】その他の調査

有価証券の調査も、預貯金と同様にまずは関連する郵便物などをもとに金融機関を特定します。もし不明な場合には、「株式会社証券保管振替機構」に開示請求を行うことも可能です。

また、預貯金調査の家庭で貸金庫の存在が判明した場合には、貸金庫の中も調査して貴金属などの動産を所有していないかを確認しましょう。

【手続き先】

- 預貯金や有価証券:金融機関や証券会社

- 不動産:各市区町村や法務局

【費用】

- 残高証明書や取引履歴:各金融機関ごとに異なる

- 名寄帳:300円

- 登記簿謄本(登記事項証明書):500円程度

【なるべく早く】遺産分割協議

もし遺言書がない場合や、遺言書に記載がない財産があった際などには、相続人と相続財産が確定した後に、相続人全員で相続財産をどのように分割するかを話し合う「遺産分割協議」を行う必要があります。

遺産分割協議自体には明確な期限はありませんが、最終的には10ヵ月以内に相続税申告を行う必要がありますので、早めに着手するようにしましょう。

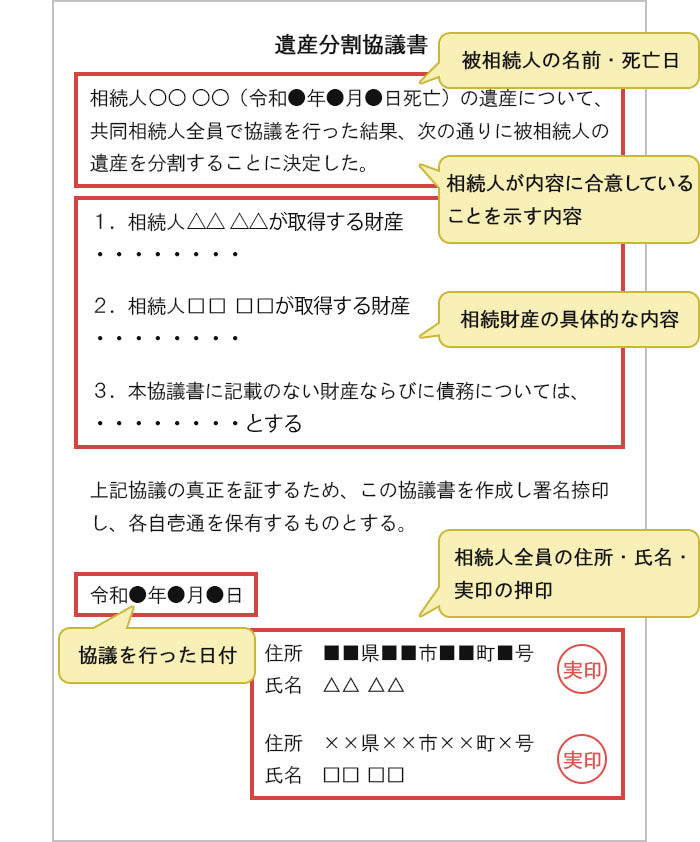

相続人全員で話し合い、全員の合意のもとで「誰がどの費用をどれだけ相続するか」を明確にしたら、協議の結果を、署名と実印を添えて「遺産分割協議書」として書面に残します。遺産分割協議書は法的に必須なものではありませんが、口約束のみだと後々のトラブルの元にもなりますので、作成することをおすすめします。

遺産分割協議書の書き方は、以下の書き方例もご参照ください。

- 全員が一か所に直接集まる必要はありませんので、電話やメールなどのオンライン上で協議する形でも問題ありません。

- もし相続人の中に未成年者がいる場合には、代理人(特別代理人)も協議に参加する必要があります。一人でも欠けている状態だと、協議が無効になりますので気を付けましょう。

【3ヵ月以内】相続方法(単純承認・限定承認・相続放棄)の検討

相続財産が確定したら、自分がどんな方法で相続するかを検討する必要があります。相続方法には、大きく分けて「単純承認」「限定承認」「相続放棄」の3種類があり、相続する財産の状況によってどれを選ぶか決める形になります。

単純承認であれば法的な手続き期限はありませんが、限定承認または相続放棄を選ぶ場合には3ヵ月以内に手続きをする必要がありますので気を付けましょう。

- 単純承認…プラスの財産もマイナスの財産も全て引き継ぐ

- 限定承認…故人様の債務について、プラスの財産の範囲内でマイナスの財産も引き継ぐ

-

相続放棄…プラスの財産もマイナスの財産も全て引き継がない

※限定承認や相続放棄を行わなった場合には、単純承認をしたものと見なされます。

最も一般的な承認方法は単純承認ですが、故人様が多額の債務を所有していた場合には、全ての財産や権利を放棄する相続放棄を行うことができます。また、故人様の債務がどの程度あるのか不明な場合には、プラスの財産の範囲で引き継ぐことができる限定承認を選んでおくと安心です。

もし限定承認または相続放棄を行う場合は、必要書類を揃えて家庭相談所で申立手続きを行う必要があります。

【手続き先】

家庭裁判所 ※単純承認の場合、特別な手続きは不要

【費用】

- 戸籍謄本 1通450円

- 除籍謄本や改製原戸籍謄本 1通750円

- 収入印紙800円

- 郵便費用1000円程度

【必要書類】

▼相続放棄の場合

相続放棄申述書※、故人の死亡及び相続関係がわかる戸籍謄本(故人の戸籍謄本や除籍謄本)、故人の住民票除票または戸籍附票など

※家庭裁判所窓口、またはホームページ(外部リンク)からダウンロード可能です。

▼限定承認の場合

家事審判申立書※、故人が生まれてから死亡するまでのすべての戸籍謄本(除籍・改製原戸籍・現戸籍)、故人の住民票除票または戸籍附票、相続人の戸籍謄本など

※家庭裁判所窓口、またはホームページ(外部リンク)からダウンロード可能です。

【なるべく早く】相続財産の名義変更・換金など

遺産分割協議を行って遺産分割協議書の作成まで終わったら、相続した財産を正式に自分の財産として受け継ぐために、各種財産の名義変更手続きを行う必要があります。

ここでは、代表的な相続財産として、①金融機関(預貯金や有価証券等)、②不動産、③その他権利(ゴルフ会員権当)の3種類について解説いたします。

金融機関の解約・名義変更

故人様が取引していた銀行や証券会社などの金融機関に対して、解約または名義変更の手続きを行います。金融機関によっても異なる場合がありますが、一般的には、相続人全員の署名と押印がされた相続手続き依頼書が必要になります。

【手続き先】

各金融機関

【必要書類】

相続届(相続手続依頼書)、故人が生まれてから死亡するまでのすべての戸籍謄本(除籍・改製原戸籍・現戸籍)、本人確認書類、故人の通帳・キャッシュカード、貸金庫の鍵など

- 遺言書がない場合にのみ必要…相続人全員の印鑑証明書、遺産分割協議書など

- 遺言書がある場合にのみ必要…遺言書、相続を受ける方の印鑑証明書など

不動産の名義変更(相続登記)

不動産を相続する際の名義変更手続きは「相続登記」と呼ばれます。この手続きを行わないと、受け継いだ不動産の売却ができないなどのリスクが発生しますので気を付けましょう。

相続登記の手続きは法務局に申請する形で行いますが、必要書類が多く手続きが複雑なため、難しい場合には司法書士に代行を依頼するのもよいでしょう。

現状定められた期限はありませんが、2024年4月1日からは相続登記(不動産の名義変更)が義務化されます。不動産取得を知ってから3年以内に手続きをしないと、10万円以下の過料対象となる場合があるため注意が必要です。

【手続き先】

不動産の所在地を管轄する法務局

【費用】

登録免許税 不動産固定資産評価額の0.4%(目安:1000万円の場合4万円、2000万円の場合8万円)

【必要書類】

登記申請書※、故人が生まれてから死亡するまでのすべての戸籍謄本(除籍・改製原戸籍・現戸籍)、故人の住民票除票または戸籍附票、相続人全員の戸籍謄本、相続人全員の印鑑証明書、相続財産をもらい受ける相続人の住民票の写し、遺言書(ある場合)、遺産分割協議書(遺言書がなく遺産分割協議を行った場合

※法務局ホームページからダウンロード可能です。

各種権利・財産の名義変更など

金融機関(預貯金や有価証券)や不動産以外にも、生命保険の受け取り請求や自動車・バイクの名義変更のほか、ゴルフ会員権や自宅の火災保険なども相続対象となる場合もありますので、受け継いだ財産に対してそれぞれ適切な手続きを行うようにしましょう。

また、故人様が生前契約していた公共料金や有料サービスの解約、免許証やパスポートなどの返納手続きも必要になります。放置していると料金が発生する場合がありますので気を付けましょう。

■公共料金の名義変更・解約について詳しくはこちら

故人様が生前に使用していた公共料金(電気・ガス・水道)の手続き手順や期限を説明します。固定電話やスマホ、インターネットなどの公共料金以外に手続きが必要なサービスもご紹介します。

【4ヵ月以内】所得税の準確定申告

故人様が本来確定申告をすべき方だった場合には、相続人の確定後、生前の所得に対する確定申告を相続人が代理で行う必要があり、これを「準確定申告」と呼びます。

準確定申告は、相続開始を知った日から4ヵ月以内に行う必要があります。もし期間を過ぎてしまった場合には、加算税や延滞税などの追微税が発生する場合がありますので気を付けましょう。

故人様が以下のケースに当てはまる場合は、確定申告が必要となります。

- 事業所得※

- 不動産所得があった場合

- 2,000万以上の収入があった場合

- 2箇所以上の会社からの収入があった場合

- 400万以上の公的年金を受給していた場合 ・給与、退職金以外で20万円以上の収入があった場合

※事業主やフリーランスだった場合など

準確定申告の手続きでは、通常の確定申告書と同じ様式の書類を使用します。確定申告書を作成したら、必要書類と一緒に税務署へ提出して手続きを行います。

もし相続人が2名以上いる場合には、相続人全員が連署して1つの申告書を作成するか、連署せず相続人ごとに作成するかの2パターンになります。

【手続き先】

所轄税務署

【必要書類】

確定申告書、確定申告書付表、源泉徴収票、医療費の領収書、保険等の控除証明書など

亡くなってから10ヵ月以内に行うべき手続き

相続人と相続財産が確定して遺産分割も済み、相続放棄の検討や準確定申告まで終わったら、10ヵ月以内に相続税の申告・納税が必要になります(遺産相続が基礎控除額を超えた場合のみ)。以下に解説いたします。

【10ヵ月以内】相続税の申告・納税

もし相続した遺産の総額が基礎控除額を超える場合には、故人の死亡を知った翌日から10ヵ月以内に、相続税の申告と納税手続きが必要になります。

相続財産の分割方法(単純承認・限定承認・相続放棄のいずれか)が確定したら、まずは相続税がかかるかどうかを計算して確認しましょう。

■相続税の基礎控除額の計算方法

【3,000万円+(600万円×法定相続人の数)】

(例) 法定相続人が配偶者と子2人の場合の基礎控除額

3,000万円+(600万円×3)=4,800万円

4,800万円までは申告・納税は不要です。

- 借入金や葬儀費用は遺産総額から差し引くことができます。

- 相続放棄をした方も法定相続人の1人としてカウントされます。

- 養子は実子がいる場合は1人、いない場合は2人まで法定相続人に含めます。

※相続税には、基礎控除以外にも控除や特例がありますので、相続に詳しい税理士に相談してみるのもおすすめです。

相続税の申告・納税手続きは、「相続税申告書」を故人様の居住地の税務署に提出し、現金で一括納付する形が基本です。税務署から納付書が届くことはなく、相続人自らが相続税を計算して手続きをする必要がありますので気を付けましょう。

遺産相続手続きは誰に相談するべき?代表的な相談先

遺産相続手続きは、必要書類も多い上に細かいルール等も定められているため、自分で手続きを行うことも可能ですが、多くの方は「できれば専門家に相談して進めたいけど、誰に頼んだらいいの?」といったお悩みを持たれる傾向にあります。

この項目では、遺産相続手続きの代表的なご相談先として、司法書士・税理士・弁護士・行政書士といった4つの専門家(国家資格者)をご紹介いたします。また、お仏壇のはせがわがご提供する相続関連の相談窓口(「ピースフルライフサポート」サービス)についてもご紹介します。

4つの相談先

司法書士・税理士・弁護士・行政書士といった各種専門家は、以下の表のようにそれぞれ専門とする分野が異なりますので、相談したい内容に応じて依頼先を決める必要があります。

もしトータル的なサポートを希望する場合には、金融機関窓口でのご相談か、士業のグループ運用を行っている窓口、または当社のご相談窓口(ピースフルライフサポート)へのご相談がおすすめです。

以下に、各種専門家へ相談可能なご相談内容を、一覧形式でご紹介します。

| 相談内容 | 司法書士 | 税理士 | 弁護士 | 行政書士 |

| 遺言の検認手続き | 〇 | 〇 | ||

| 相続人・相続財産の調査 | 〇 | 〇 | 〇 | 〇 |

| 遺産分割協議書の作成 | 〇 | 〇 | 〇 | 〇 |

| 相続放棄の申し立て | 〇 | 〇 | ||

| 相続不動産の名義変更 | 〇 | |||

| 準確定申告手続き | 〇 | |||

| 相続税の申告手続き | 〇 | |||

| 相続トラブルの代理交渉 | 〇 |

司法書士

相続登記ができるのは司法書士のみですので、もし相続財産に不動産が含まれており「相続登記(不動産の名義変更)」を行う必要があり、相続関係でのトラブルがない場合には、司法書士に相談しましょう。

また、相続放棄の手続きなども一緒に依頼することができます。

税理士

相続税の申告手続きを行えるのは税理士のみとなりますので、もし相続税申告が必要で、「相続税がいくらかかるか知りたい」といったお悩みがある場合には、税理士に相談しましょう。

相続税の節税や遺産相続手続きについてもご相談が可能です。

弁護士

裁判において交渉の代理人になれるのは弁護士のみですので、遺産分割協議などでもめ事が起きているなど、遺産相続に関するトラブルが起きている場合には、まずは弁護士に相談しましょう。

行政書士

もし、遺産分割協議書の作成や必要書類の取得など、一部の書類作成に対する手助けが欲しい場合には、行政書士への相談しましょう。 また、他の士業への相談に比べると費用を抑えられるため、できるだけ自分で手続きを行いたい、なるべく費用を抑えたいといった要望がある方にもおすすめです。

ご相談は、トータルサポートが可能な「はせがわ」へ

はせがわでは、相続や遺品整理、不動産など、葬儀後に発生する様々なお悩みに対して、様々な分野の専門家と協力してお客様をトータルでお手伝いする「ピースフルライフサポート」サービスをご提供しております。

初回のご相談は無料です。最寄りのはせがわ店舗のほか、お電話やオンライン相談も可能です。

はせがわの終活サポートサービス「終活なむでもパック」

お仏壇のはせがわでは、お客様の終活をサポートするサービス「終活なむでもパック」もご提供しています。

「終活なむでもパック」は、お客様のお困りごとに応じて安心な事業者、専門家を紹介するサービスです。ご相談は無料で承ります。

ご自身の葬儀や納骨、お仏壇やお墓の管理、お部屋のお片付けなど、終活に関する様々なお困りごとをお持ちの方は、ぜひはせがわにご相談ください。

■葬儀後の各種ご相談はこちら

相続や遺品整理、不動産など、葬儀後に発生する様々なお悩み解決をお手伝いする、はせがわの「ピースフルライフサポート(PLS)」サービスのご紹介ページです。

この記事を監修した人

司法書士・行政書士法人オーシャン

横浜・渋谷・藤沢エリアを中心に、年間2,000件超の相続業務を担当する国内屈指の相続専門事務所。また、グループ内の株式会社では、相続遺言関連業務に特化した国内最大級の士業向け勉強会(相続遺言実務家研究会)を運営し、全国の士業に対する業務レクチャーも担当。

相続遺言相談センター>> ※外部サイトに移動します。